借り換えで返済負担を軽減しよう!

住宅ローンの借り換えは、上手に活用すれば、家計への負担を大きく減らせる可能性があります。

ですが、いざ借り換えをしようと思っても、

・「借り換えをすると、どれくらいお得になるのか」

・「借り換えをして、損をしてしまう場合もあると聞くけど本当なのか」

・「借り換えをしたいけど、どの金融機関に借り換えれば良いのか」

など、分からないことも多いですよね。

この記事では、住宅ローンの借り換えとはどういう事なのか、住宅ローンの借り換えでお得になる人の条件、どれくらいの利息軽減効果があるのかについて、解説していきます。

「住宅ローンの借り換え」とは?

住宅ローンの借り換えとは、住宅ローンの借入先を変更することを指します。

例えば、現在の借り入れ先をA銀行、借り換え先をB銀行、残高は2,000万円だとすると、

①B銀行から、2,000万円を借り入れる

②A銀行に、2,000万円を返済する

③以降は、B銀行に返済をしていく

ということですね。

借り換えを行うメリットは、今よりも低金利の住宅ローンに借り換えることによる利息負担額の軽減です。

つまり、住宅ローンでの利息負担を少なくできる可能性があるという事ですね。

では、住宅ローンの借り換えのメリットを得られるのはどういう人なのか、をここから解説していきます。

住宅ローンの借り換えでお得になる人

借り換えで効果が得られる人は次のような場合です。

・住宅ローンの返済残高が1,000万円以上残っている

・現在の借入先と新しい借入先との金利差が1%以上ある

・返済期間が10年以上残っている

それぞれについて具体的に見ていきましょう。

住宅ローンの返済残高が1,000万円以上残っている

住宅ローンの借り換えは、ある程度の借入額が残っていないと効果が出ません。

借り換えで返済金額を軽減するには、

借り換えによって軽減できる返済金額 > 借り換えに必要な諸費用

となることが重要です。

ですので、返済残高が1,000万円より少ない場合では、軽減効果よりも借り換えに必要な諸費用の方が大きくなってしまう可能性が高いのです。

例えば、借り換えをすることで返済金額を10万円安くできたとしても、諸費用で50万円かかってしまっては、トータルで見れば40万円多く支払うことになってしまう…という事です。

もし住宅ローン残高が数百万円ほどで、借り換えによる軽減額よりも、諸費用の方が高くなってしまうような場合は、コストを掛けずに利用できる繰り上げ返済を利用する方が良いでしょう。

現在の借入先と新しい借入先との金利差が1%以上ある

上でも説明した通り、住宅ローンを借り換えるには諸費用が必要となります。

諸費用を含めた上でも、借り換え前よりも負担金額を減らすためには、今よりも低い金利で借り換えるということがポイントです。

借り換え先との金利差が1%に満たない状態では、「借り換えによる軽減額 < 借り換えに必要な諸費用」となってしまう可能性が高くなります。

借り換え時の金利差は大きければ大きいほど、借り換えによる軽減効果が大きくなりますが、一般的に最低1%は必要とされています。

返済期間が10年以上残っている

返済期間があと10年以上は残っているということも条件の1つです。

住宅ローンの借り換えのメリットは、低い金利に変更することで利息の負担を減らすことにあります。

住宅ローンの利息額は、返済期間が長ければ長いほど多くなります。

住宅ローンの金利差による返済額の軽減効果は、返済期間が短ければ短いほど、少なくなります。

ですので、ある程度の返済期間が残っていないと、多少金利が低くなったとしても、返済額に大きな軽減効果は得られないのです。

軽減効果を得られる年数の目安が、返済期間が10年以上ということですね。

あと数年で完済予定だった場合は、借り換えの手間やコストを考えると、お金を貯めて一括返済する・繰り上げ返済を利用する等の方法が良いでしょう。

住宅ローンを借り換えで、どれくらい返済負担を減らせるのか

| 当初(15年前)の借り入れ状況 | 現在の借り入れ状況 |

|---|---|

| 借入金額3,000万円 | 残高1,970万円 |

| 返済期間35年 | 残りの返済期間20年 |

借入金額3,000万円、金利2%、返済期間35年で借りた住宅ローンを15年後に借り換えると想定します。

このような住宅ローンの借り入れ状況でシミュレーションをして、どのぐらい借り換えによる効果があるか見てみましょう。

借り換えでお得になった事例

金利が1%の金融機関に借り換えたことによって、約153万円軽減された場合の事例を見てみましょう。

借り換えによる利息負担金額の違い

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 月々の返済額 | 99,659円 | 90,599円 |

| 年間返済額 | 1,195,908円 | 1,087,188円 |

| 残り20年間の返済額 | 23,918,160円 | 21,743,760円 |

| 残り20年の利息負担額 | 4,218,160円 | 2,043,760円 |

まず、「月々の返済額」を見てみましょう。

借り換え前が99,659円だったのに対し、借り換え後は90,599円となっており、月々の返済額を約9,000円も軽減できています。

次に表の一番下にある「残り20年の利息負担額」を見ますと、借り換え前が約420万円だったのに対して、借り換え後は約200万円となっています。

この時点での借り換え効果は約220万円となります。

次に、借り換えでは諸費用がかかりますので、諸費用を加えた借り換え効果を見てみます。

借り換えに必要な諸費用

| 費用 | |

|---|---|

| 事務手数料 | 約433,400円 |

| 保証料 | 無料 |

| 印紙税 | 約20,000円 |

| 抵当権設定費用 | 約78,800円 |

| 抵当権抹消費用 | 約2,000円 |

| 司法書士報酬 | 約100,000円 |

| 諸費用合計 | 約634,200円 |

今回のシミュレーションでは諸費用が約63万円必要となります。

※借り換えのメリットをイメージしやすいため、今回は現金で支払うこととします。

諸費用を含めた借り換えによる軽減金額の計算

借り換えによる利息軽減効果は、下記の計算式で算出できます。

借り換え前の利息負担額 - (借り換え後の利息負担額+諸費用) = 借り換えによる利息軽減効果

この計算式に、先ほどの諸費用63万円と、借り換え前後での残り20年間の利息負担額を合わせて計算すると、

420万円-(200万円+63万円) = 157万円

となり、この場合は借り換えにより、約157万円の利息負担が軽減されたことになります。

借り換えをすることで、実際にどれだけのメリットがあるのか、借り換えするべきなのか、という事は直接金融機関に相談してから、判断をするようにしましょう。

3つのステップでできる借り換え先の選び方

ここからは、「借り換えをしようと考えているけれど、どうやって借り換え先を選んだらよいのか分からない」という方に向けて、借り換え先の選び方について解説していきます。

ステップ1 借り換え先となる金融機関を探す

サイト上にあるランキングや評判は参考程度にとらえ、サイト検索でご自身に合った金融機関を選択していきます。

ネット銀行以外の金融機関は、営業圏内であることが条件となります。

候補としては、勤め先の提携の金融機関(福利厚生制度)、自宅や勤務先近くの金融機関、ネット銀行などから10行ほどの金融機関を選びます。

金利や諸費用は気にせず、ご自身の選択肢としてどのような金融機関があるか調べましょう。

この段階でランキングや評判を気にしすぎますと、自分に合った金融機関を逃す可能性がありますので、ご注意ください。

ステップ2 金融機関を絞り込む

金融機関を絞り込む時には、金利が低金利なのか、諸費用はどの程度かかるのかを基準にしますが、シミュレーションをしなければ比較することはできません。

ですので、ステップ1で候補に挙がったすべての金融機関でシミュレーションを行います。

ただし、諸費用が分からない場合がありますので、わかる範囲でシミュレーションをしましょう。

シミュレーションをした結果、明らかに借り換えによる効果が小さい金融機関だけ除外します。

このステップで絞り込んだ金融機関に直接、相談したり仮審査をしたりしていきますので、その手間を考え3~5行に厳選します。

ステップ3 金融機関に仮審査を申し込む

借り換えによる効果を正確に知りたい場合には、仮審査を通過しなければなりません。

仮審査を通過後に、金融機関に問い合わせると、利息負担額や諸費用の詳細について教えてくれます。

そして、最終的にどの金融機関で借り換えれば、最も借り換えによる効果が高いかを見極めます。

まとめ

住宅ローンの借り換えを上手に活用することで、家計への負担を減らせる場合があります。

どの金融機関がもっとも借り換え効果が高いのかは、仮審査の通過後に比較しないとわかりません。

ですので、最初はあまり選択肢を絞り込まず、幅広く調べることをおすすめします。

住宅ローンの借り換えは金融商品なので、理解しにくさはありますが、この記事を参考により良い借入先を見つけてください。

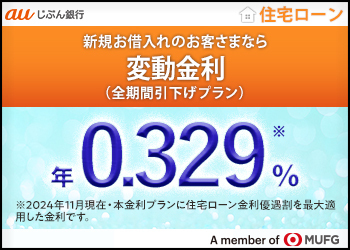

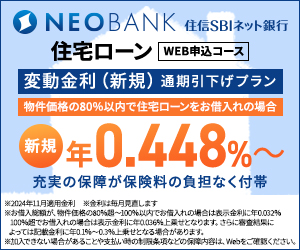

おすすめ住宅ローンPICK UP

| 適用金利 |

変動金利 (通期引下げ) |

年 0.345%

2024年11月適用金利 住宅ローン 変動金利 適用金利や引下幅は、お申込内容や審査結果等により決定いたします。 |

|---|---|---|

| 固定10年 |

年 1.120%

2024年11月適用金利 住宅ローン 固定10年 適用金利や引下幅は、お申込内容や審査結果等により決定いたします。 |

|

| 固定20年 |

年 2.040%

2024年11月適用金利 住宅ローン 固定20年 適用金利や引下幅は、お申込内容や審査結果等により決定いたします。 |

|

| 固定35年 |

年 1.950%

2024年11月適用金利 住宅ローン 固定35年 適用金利や引下幅は、お申込内容や審査結果等により決定いたします。 全期間固定31〜35年 |

| 保証料 | 無料 | 保障 |

|

|---|---|---|---|

| 事務手数料 | 借入金額×2.20%(税込) | 審査期間 | 1日(最短即日) ※事前審査 |

| 繰上げ返済 手数料 |

インターネット無料 | 来店 | 不要 |

| 団体保険料 | 無料 | 返済方法 | 元金均等返済/元利均等返済 |

みんなの口コミ

掲載数12件

国内トップクラスのメガバンクであり、知名度は一番です。

満足度: 4.0

4.0

中古マンションを購入する時にはじめに候補に挙がったのがこの三菱UFJ銀行の住宅ローンです。三菱UFJ銀行は投資の相談をしていて、何度もやり取りをしているので安心感がありました。店舗でもインターネットでも手続きが出来るというのはメリットだと思います。私は店舗の窓口で直接話を聞いて決めました。金利に関してはもっと低いところがあるが、最大優遇金利後の実行金利に関しては業界トップクラスと言っても良いでしょう。

保険が充実しており、返済も困らない。

満足度: 4.0

4.0

通常の団信以外にも7大疾病にかかった時の保険があったり、わずかな月々の支払いでいい保険に加入できているのがうれしいです。やはり大手金融機関だけあって、窓口や使えるATMが多いことが便利で、今まで返済に関して困ったことはありません。

初期費用が抑えられました!

満足度: 5.0

5.0

いろいろ比較しましたがネット銀行の場合は融資手数料として借入額の2%程度かかるところが多いのですが、三菱UFJ銀行は手数料として3万円ちょっとかかるだけなので、初期費用が抑えられました。

窓口対応はもちろん、WEB対応もしっかりしており、繰り上げ返済も便利に利用できている。

満足度: 5.0

5.0

拠点も多くありますので、窓口での相談に出向きやすいことはもちろん、WEB対応もできる点が嬉しい。繰り上げ返済のWEB対応はスマートホンひとつで手続きOKです。

ネット専用なので全ての手続きはネットと郵送だけで完了しました。

満足度: 5.0

5.0

手続きがネットと郵送で完了し、メガバンクという安心感がありながら、金利がネット銀行と大差ないくらい安いということで、総合的に満足しています。ただ他の会社も同じかとは思いますが書類が膨大で難しいものもあり、郵送しましたが間違っていて送り返され…ということが何度かあったので、対面ではない大変さもあると感じました。

金利はほかの地方銀行などに比べてかなり高く、金利重視の人にはおすすめできません。

満足度: 3.0

3.0

金利はほかの地方銀行などに比べてかなり高く、金利重視の人にはおすすめできません。サービスに関しても特別良くも悪くもなく普通です。メリットとしては、支店数も多く自宅の近くなどにあるので、何かあったときに利用しやすい点だと思います。

とにかくこちらの希望している満額の金額を借りることができたのでよかったです。

満足度: 4.0

4.0

審査もスムーズでそこまで待たされずに結果が来たのでよかったと思います。また、手続きが厳しい分、セキュリティがしっかりとしているので大きなお金を借りる側としてはとても安心して借り入れをすることができます。やはり、大きな銀行だと借りたときの安心感があるで借り入れをしてよかったと思います。

事前審査の結果がすぐに分かりました。

満足度: 4.0

4.0

大手の銀行なので、著しく経営が傾くようなことはほとんどないと言えます。安定している職業や収入が多い職種に就いている人は金利の面で優遇されるのでメリットは多いです。事前審査の結果がすぐ分かるので、急いで物件を契約したい人にも向いています。三菱UFJ銀行はインターネットバンクがあり、インターネットを使った返済も可能です。ちなみにインターネットバンクを使用すれば繰り上げ返済にかかる手数料は無料になります。

審査に通るかどうかを自分で確認してから申し込んだ方が良いです。

満足度: 3.0

3.0

三菱UFJ銀行で住宅ローンを組むのであれば、審査に通るかどうかを自分で確認してから申し込んだ方が良いです。過去に返済が滞っていたり、ゴールドのクレジットカードの審査が通らないようでしたら少し厳しいかもしれません。どこまで遡るのかは分かりませんが、最低でも3年くらいは遡って調べているでしょう。三菱UFJ銀行はポイント制の審査を行っているので、試しにシミュレーションをしてみて、厳しいようでしたら他にした方が良いです。

大手ならではの安心がある一方で、金利は割高に感じた。

満足度: 4.0

4.0

大手ならではの安心感がある反面、金利や諸費用は他社と比べると多少高く感じますが、ATMや店舗数の多さを考慮すると仕方ないかなと思います。

借り替えて金利が2%下がったことで、200万以上は安くなる計算になりました。

満足度: 5.0

5.0

メガバンクの安心感もありながら、ほぼ最低水準に近い金利で借りることができたので満足です。借り替えて金利が2%下がったことで、諸経費を差し引いても200万以上は安くなる計算になり、とても満足しています。

日本で最大規模の銀行なのでなんとなくの安心感はあります。

満足度: 4.0

4.0

あまり根拠のあることではないのかもしれませんが、銀行の規模が大きいのでなんとなく安心して借りていることができます。また、住宅ローンの手続きの対応してくださった担当の方は非常に慣れておられるようで、質問にもすぐに丁寧に答えてくださり、安心して手続きを進めることができました。住宅ローンの手続きはかなり複雑で、正直あまり理解しておらず問題なく進められるか不安も大きかったので、非常に良かったです。